Kredite von Privatpersonen

Finden Sie online Ihren passenden Privatkredit von Privatpersonen

Inhalt

Kredit: Von Privat zu Privat

Die Kreditvergabe zwischen Privatpersonen wird je nach Form Peer-to-Peer Kredit, Crowdlending, P2P Lending oder auch schlicht Privatkredit genannt.

- NBei dieser Art von Privatkredit erhalten Sie das Geld nicht von einer Bank, sondern von einer oder mehreren Privatpersonen.

- NPrivatpersonen können sowohl Familie oder Bekannte als auch fremde Personen über spezielle Online-Plattformen sein.

- NOnline-Plattformen für Privatkredite regeln die Kreditvergabe zwischen dem Kreditnehmer und den Kreditgebern und organisieren die Auszahlung sowie die Einhebung der Rückzahlungsraten.

- NDie Vorteile eines Privatkredits über eine Online-Plattform sind, dass Sie meist schneller und einfacher einen Kredit erhalten als über eine Bank. Die Zinsen müssen dabei nicht immer höher sein als bei Banken.

Hinweis zu den Informationen auf dieser Seite:

Auf dieser Seite finden Sie primär Informationen zu „Krediten zwischen Privatpersonen“. Sollten Sie sich für Privatkredite von Banknen an Privatpersonen interessieren, finden Sie weitere Informationen auf der folgenden Seite:

Privater Kreditnehmer oder Kreditgeber?

Bei Privatkrediten gibt es zwei unterschiedliche Blickwinkel.

Zum einen gibt es die Seite der Kreditnehmer und dann noch die Seite der Kreditgeber bzw. Investoren.

Wie Sie Kredite von Privatpersonen erhalten

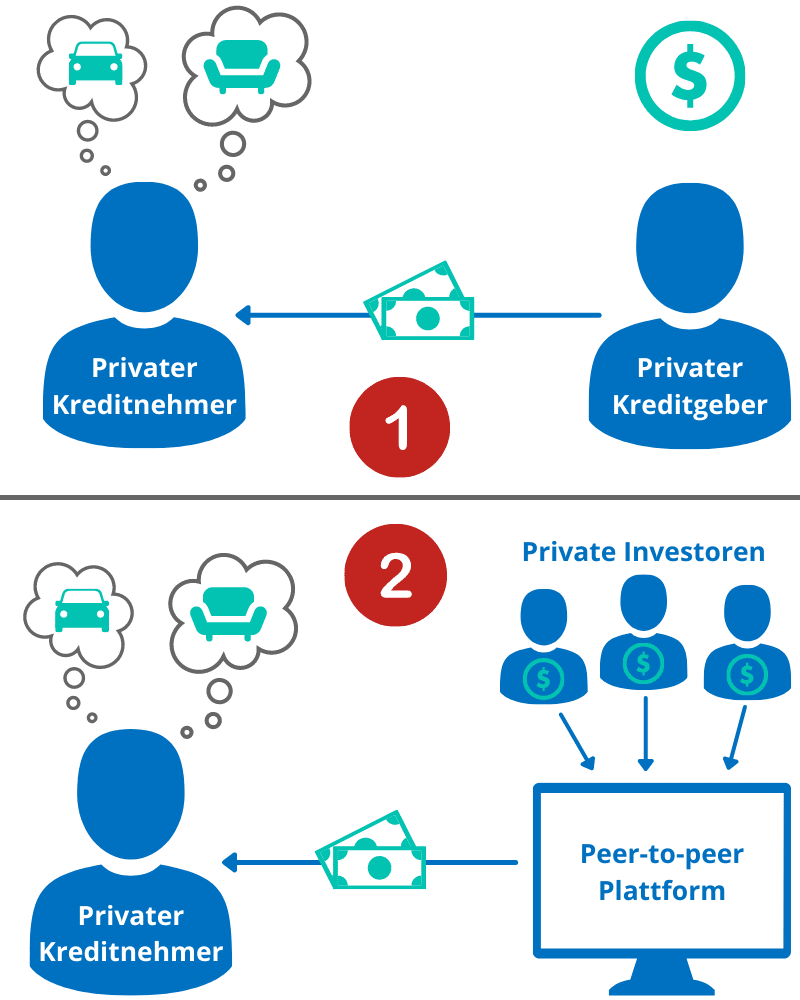

Grundsätzlich haben Sie zwei Möglichkeiten, um einen Privatkredit zu erhalten.

1. Familie & Freunde

Sie können einen Kredit von Familienmitgliedern oder Freunde erhalten.

2. P2P-Plattformen

Die zweite Möglichkeit ist, einen Privatkredit über spezielle Peer-to-Peer-Plattformen (P2P-Plattformen) anzufordern. Bei diesen Plattformen investieren mehrere private Kreditgeber in einen Privatkredit. Die gesamte Abwicklung läuft somit auch über die Plattform.

Privatkredite von Familie & Freunden

Einen Kredit bei der Familie oder Bekannten aufzunehmen, ist eine einfache und schnelle Möglichkeit, um an Geld zu kommen.

Wenn das persönliche Vertrauen stimmt, gibt es meist auch keine Bonitätsprüfung, was für viele Kreditnehmer ein Ablehnungsgrund bei einem Bankkredit darstellt.

Zinsen

Da Sie bei dieser Variante einen Kredit von Ihrer Familie oder Bekannten erhalten, sind die Zinsen meist auch sehr niedrig.

Es meist nicht darum, möglichst viel Profit aus Ihrer Not zu schlagen, sondern Sie finanziell zu unterstützen.

Kreditvertrag

Auch wenn Sie sich das Geld von Familie oder Bekannten leihen, ist ein Kreditvertrag wichtig. Sowohl für Sie als Kreditnehmer als auch für den Kreditgeber ist der Vertrag eine rechtliche Sicherheit. Sie sollten den Kreditvertrag professionell erstellen lassen, damit darin auch alle wichtigen Punkte wie Zinsen, Kredithöhe und Laufzeiten geregelt sind.

Risiken

Solche „Gefälligkeitsdarlehen“ haben aber auch negativen Seite.

Zum einen riskieren Sie das Verhältnis zum Geldgeber wenn Sie die Kreditrate nicht bezahlen können. Zum anderen sind Sie als Kreditnehmer auch nicht geschützt.

Banken müssen sich an bestimmte Verbraucherschutzvorschriften halten, Privatpersonen jedoch nicht.

Die Vorteile

- Schneller Kredit

- Enfache Abwicklung

- Meist keine Bonitätsprüfung

Die Nachteile

- Kein Schutz für Kreditnehmer

- Risiko für die persönliche Beziehung

Privatkredite von Online-Plattformen

Wer einen Privatkredit benötigt, kann auf diversen Plattformen nach Angeboten und Möglichkeiten suchen. Dort werden Privatkredite zwischen „Fremden“ vermittelt.

Die Plattform übernimmt dabei die Vermittlung und die Verwaltung des Kredits bei Auszahlung und der Abwicklung der Zahlung der Kreditraten.

Bonität & Zinsen

Die Zinsen, die Sie für das geliehene Geld entrichten müssen, richten sich vor allem nach Ihrer Bonitätsbewertung.

Viele einzelne Kreditgeber

Peer-to-Peer-Kredite bzw. Crowdlending-Kredite müssen nicht immer von einer einzigen Person vergeben werden, sondern können sich auch aus vielen kleinen Beträgen zusammensetzen.

Aus diesem Grund wird diese Kreditform auch „Crowdlending“ genannt. Denn mehrere Investoren/Privatpersonen (=Crowd) leihen Geld (=lending) an einen Kreditnehmer.

Onlineplattformen fassen diese Kreditgeber zusammen und vereinfachen So für Sie als Kreditnehmer die Abwicklung.

Plattformen

In Österreich gibt des derzeit (Stand März 2024) nur wenige aktive Plattformen.

In Deutschland gibt es dafür mehre große P2P-Plattformen wie Auxmoney oder Giromatch die auch teilweise von in Österreich ansässigen Personen genutzt werden können.

Die Vorteile

- Schneller Kredit

- Einfachere Abwicklung als Bankkredit

- Teils schwache Bonitätsprüfung

- Läuft meist komplett online ab

- Kein Eintrag beim Kreditschutzverband (KSV bzw. Schufa)

Die Nachteile

- Vertragsdetails (das Kleingedruckte) teils zu Gunsten des Kreditgebers

- Evtl. höhere Zinsen

Wofür werden Peer-to-Peer-Kredite genutzt?

Finanzierung von Großanschaffungen

Dazu gehören Käufe wie Fahrzeuge, Hochzeiten, größere Haushaltsgeräte oder teure Reisen, für die kurzfristig Kapital benötigt wird.

Heimrenovierung und -verbesserung

Viele Hausbesitzer ziehen P2P-Kredite heran, um Renovierungsprojekte zu finanzieren, die den Wert ihrer Immobilie steigern oder ihre Lebensqualität verbessern können.

Schuldenkonsolidierung

Viele Kreditnehmer nutzen P2P-Kredite, um ihre bestehenden Schulden, wie z.B. hohe Kreditkartenschulden, in einen einzigen Kredit mit niedrigeren Zinssätzen und besserer Zahlungsstruktur zu konsolidieren.

Kurzzeitkredite (pay-day-loans)

Ein Kurzzeitkredit hilft Ihnen, finanzielle Lücken kurzfristig zu schließen. Beispielsweise wenn dass Geld am Ende des Monats knapp wird. Dieser Kredit wird nur für wenige Tage benötigt, bis beispielsweise der nächste Gehalt kommt. Für Kurzzeitkredite werden jedoch sehr hohe Zinsen verrechnet.

Bildungsfinanzierung

Einige Kreditnehmer nutzen diese Kredite, um ihre Bildung oder die ihrer Kinder zu finanzieren, sei es für Studiengebühren, Weiterbildungskurse oder berufliche Zertifizierungen.

Geschäftsfinanzierung

Kleinunternehmer und Start-ups greifen oft auf P2P-Kredite zurück, um Startkapital zu beschaffen, Betriebskapital zu finanzieren oder spezifische Projekte zu unterstützen, besonders wenn traditionelle Bankkredite schwer zu erhalten sind.

Medizinische Ausgaben

Unvorhergesehene medizinische Notfälle oder geplante Eingriffe, die nicht vollständig von der Krankenversicherung abgedeckt sind, können eine weitere Verwendung für P2P-Kredite darstellen.

Investition in Kleinprojekte oder Hobbys

Personen, die in ein persönliches Projekt oder Hobby investieren möchten, das eventuell auch eine Einkommensquelle darstellen könnte, nutzen manchmal P2P-Kredite für den nötigen finanziellen Spielraum.

Wer kann einen Privatkredit beantragen?

Peer-to-Peer-Kredite eignen sich, wenn der Abschluss eines Konsumkredits bei einer Bank nicht möglich ist (z.B. negativer KSV-Eintrag).

Die Bonitätsprüfung bei Peer-to-Peer Plattformen ist meist weniger strikt, als bei einer Bank.

Bei Online-Plattformen steht es fast jeder Person offen, einen Kredit anzufordern.

Egal ob:

- Privatpersonen

- Pensionisten

- Studenten

- Selbstständige

- Oder auch Unternehmen

Bonitätsprüfung bei Peer-to-Peer-Krediten

Bonitätsprüfung direkt zwischen Privatpersonen

Bei Krediten von Verwandten oder Bekannten gibt es oft keine Bonitätsprüfung da ein bestimmtes Vertrauen zwischen den Personen herrscht.

Hinweis für private Kreditgeber: Auch wenn Kredite zwischen bekannten Privatpersonen vergeben werden, sollte der Kreditnehmer dem Kreditgeber beweisen können, dass eine Rückzahlung des Kredits in einer bestimmten Zeit möglich ist.

Bonitätsprüfung auf Online-Plattformen

Bei Online-Plattformen ist die Bönitätsprüfung keine Frage des Vertrauens – der Kreditnehmer und der Kreditgeber sind sich nicht bekannt. Aus diesem Grund wird meist von der Plattform eine Prüfung des Kreditnehmers aufgrund der Daten des Kreditnehmers automatisch durchgeführt. Was genau dabei beachtet und in welchem Ausmaß bewertet wird, kann jede Plattform selbst bestimmen.

Die Bonität eines Kreditnehmers wird oft in Scoreklassen eingestuft. Ähnlich wie es Ratingagenturen machen. Diese Skala reicht von A+ bis F. Es gibt aber kein standardisiertes Schema, wie die Bonität beurteilt wird.

Die Einstufung der Zahlungsfähigkeit (Bonität) ist ausschlaggebend ob Sie einen Kredit erhalten und für die Höhe der Zinsen. Je schlechter die Bonität, desto höher die Zinsen

Wichtig bei Krediten über Onlineplattformen

Vertrauen in die Plattform

Bei Online-Plattformen ist vor allem die Vertrauenswürdigkeit der Plattform wichtig. Überprüfen Sie deshalb die Plattform genau, sehen Sie sich das Impressum an (welches Unternehmen steht hinter der Plattform, wo ist der Sitz des Unternehmens, sonstige Angaben im Impressum) und suchen Sie auch nach Erfahrungsberichten.

Vertragsdetails

Auch bei dieser Kreditform ist ein schriftlicher Vertrag empfehlenswert. Meist wird ein standardisierter Vertrag von der Plattform vorgegeben. Lesen Sie aber auch das Kleingedruckte. Oft gibt es Klauseln, die dem Kreditgeber erlauben, den Vertrag jederzeit zu beenden und den offenen Kreditbetrag von Ihnen zurückzuverlangen.

Mahnungen

Achtung bei Zahlungsunfähigkeit! Nur weil Sie einen Privatkredit online abgeschlossen haben, bedeutet das nicht, dass bei Zahlungsunfähigkeit weniger Konsequenzen auf Sie warten.

Meist werden dieselben Schritte wie bei einem Bankkredit gesetzt: Mahnung & Inkasso.

Jetzt passenden Privatkredit finden

Finden Sie online Ihren passenden P2P-Kredit

Peer-2-Peer Kreditgeber werden

Wenn Sie selbst Kreditgeber werden möchten, dann können Sie sich bei diversen Online-Plattformen als Investor anmelden. Sie müssen sich dafür nur bei der gewünschten Plattform als Investor registrieren und erhalten dann Zugriff auf Ihr Anlegerkonto.

Dabei sollten Sie beachten, auf welche Art von Anfragen sich die Plattform konzentriert. Die meisten Plattformen vergeben Kredite für Konsumgüter. Vereinzelt findet man aber auch Peer-to-Peer Plattformen für Immobilienfinanzierung oder Unternehmensfinanzierungen.

Swaper Peer to Peer Kredite

Swaper ist eine Plattform auf der Sie als Investore in die Kreditvergabe an Private investieren können.

Die Plattform bietet für Investoren sehr interessante Zinssatze an.

Hohe Zinsen = hohes Risiko für Kreditgeber

Für Sie als Kredit-Investor gilt: Je schlechter die Bonität eines Kreditnehmers, desto höher Ihr Risiko, aber auch Ihre Zinsen.

Die meisten Online-Plattformen führen selbst die Bonitätsprüfung durch. Für die Einstufung werden dann oft auch Scoreklassen genutzt, ähnlich wie das Ratingagenturen tun.

Tipp:

Sie können Ihr Risiko als Investor auch recht einfach verringern, indem Sie in viele Kredite mit kleinen Beträgen investieren, anstatt große Beträge in wenige einzelne Kredite.

Was ist die Rückkaufgarantie?

Wenn Sie sich über Investitionsmöglichkeiten bei P2P-Krediten informieren, werden Sie wahrscheinlich auch auf den Begriff „Rückkaufgarantie“ stoßen.

Die Rückkaufgarantie ist ein Versprechen der Plattform. Im Falle einer Zahlungsunfähigkeit Ihres Kreditnehmers garantiert die Plattform, dass diese den Kredit zurückkauft. Dadurch wird Ihr Risiko wesentlich minimiert.

Was Sie als Kreditgeber von Privatkrediten beachten sollten

Möchten Sie privat in P2P-Kredite investieren, dann sollten Sie unbedingt auf die Investitionshöhe achten.

Da es sich um eine sehr spekulative Anlageform handelt, gilt grundlegend: Der Anteil der Investition in Peer-to-Peer-Krediten sollte nur 1-5 % Ihres Gesamtvermögens betragen.

Zudem ist es als Investor wichtig, dass Sie nicht in wenige Kredite investieren, sondern in mehrere. So können Sie Ihr Risiko am besten streuen.

Die Vorteile

- Oft höhere Renditen

- Investment ohne hohen Zeitaufwand

- Breite Risikostreuung möglich

Die Nachteile

- Höheres Risiko

- Keine Einlagensicherung

Weitere Kleinkreditformen

Es gibt verschiedene Möglichkeiten, um kleinere Summen zu finanzieren. Je nach Verwendung eignet sich eine andere Kreditform.

P2P-Kredite in Deutschland

Sie sind Deutscher und suchen nach P2P-Krediten in Deutschland?

Dann informieren Sie sich über unser österreichisches Partnerportal Finanz-land.de

P2P-Kredite in der Schweiz

Sie wohnen in der Schweiz und suchen nach einem Peer to Peer-Kredit?

Auf unserem schweizer Partnerportal Finanz-vergleich.ch finden Sie das passende Angebot.