Umkehrhypothek in Österreich

Sie besitzen eine Immobilie und möchten Ihren Lebensabend ohne finanzielle Einschränkungen genießen?

Dann ist eine Umkehrhypothek vielleicht genau das Richtige für Sie…

Das sollten sie über Umkehrhypotheken wissen

- Eine Umkehrhypothek ist ein spezielles Hypothekendarlehen, das ältere Immobilienbesitzer nutzen können, um gegen die Beleihung ihres Eigenheims Bargeld zu erhalten.

- Anders als bei herkömmlichen Hypotheken müssen die Kreditnehmer bei einer Umkehrhypothek keinen monatlichen Rückzahlungsbetrag leisten.

- Stattdessen wird die gesamte Schuld (zusammen mit Zinsen und Gebühren) erst bei Tod des Kreditnehmers oder Verkauf des Hauses fällig

- Allerdings gibt es auch Nachteile, wie zum Beispiel, dass die Erben des Kreditnehmers möglicherweise weniger erben werden, wenn die Immobilie mit einer Umkehrhypothek belastet ist.

- Eine Umkehrhypothek eignet sich vor allem dann, wenn Sie Ihr Erspartes in einer Immobilie investiert haben, Ihren Lebensabend genießen möchten aber Ihren Erben trotzdem noch die Möglichkeit lassen, die Immobilie zu übernehmen.

- Das über die Umkehrhypothek erhaltene Kapital können Sie verwenden, für was Sie wollen.

Funktionsweise einer Umkehrhypothek

Immobilienbesitzer mit fortgeschrittenem Lebensalter (in der Regel ab 65 Jahren) können gegen die Beleihung (Einbringung als Kreditsicherheit) des eigenen Eigenheims ein Darlehen bzw. einen Kredit aufnehmen, bei dem die Rückzahlung erst bei Tod des Kreditnehmers oder Verkauf der Immobilie fällig wird.

Das Darlehen wird auf Basis des Wertes des Eigenheims, des Alters des Kreditnehmers und der aktuellen Zinssätze berechnet. Der Kreditnehmer kann das Geld (Kapital) auf verschiedene Arten erhalten, wie zum Beispiel:

- als Einmalzahlung

- als monatliche Auszahlung

- als Kombination aus Einmalzahlung und monatlicher Auszahlung

Keine Rückzahlung?

Das Darlehen (einschließlich Zinsen und Gebühren) muss erst nach dem Tod des Kreditnehmers oder Verkauf der Immobilie zurückgezahlt werden. Wenn der Verkaufserlös der Wohnung oder des Hauses höher ist als der Darlehensbetrag, geht der Überschuss an die Erben. Wenn der Verkaufserlös niedriger ist als der Darlehensbetrag, übernimmt die Hypothekenbank den Verlust. Die Erben können aber auch die Schulden bei der Bank begleichen und somit die Immobilie übernehmen.

Es ist jedoch wichtig zu beachten, dass die Rückzahlung des Darlehens den Wert des Eigenheims reduziert und die Erben möglicherweise weniger erben werden, wenn das Haus mit einer Umkehrhypothek belastet ist.

Für wen eignet sich eine Umkehrhypothek?

Sie besitzen eine weitgehend schuldenfreie Immobilie, möchten bis an Ihr Lebensende darin wohnen bleiben?

Sie möchten oder benötigen zusätzliches Geld, um das Leben in vollen Zügen zu genießen oder Rechnungen zu bezahlen?

Trifft das auf Sie zu, so kann eine Umkehrhypothek genau das Richtige für Sie sein.

Umkehrhypothek? Lassen Sie sich beraten…

Unsere Experten stehen Ihnen mit ihrem Fachwissen kostenlos zur Verfügung….

Vorteile einer Umkehrhypothek

Zusätzliches Geld für die Pension

Egal ob Sie das Modell der monatlichen oder einmaligen Auszahlung wählen: Sie haben auf einfach Art und Weise die Möglichkeit, ein zusätzliches Einkommen zu generieren, ohne das Eigenheim direkt verkaufen und ausziehen müssen.

Eigentümer bleiben

Durch die Umkehrhypothek bleiben Sie weiterhin Eigentümer der Immobilie und können auch weiterhin darin wohnen bleiben.

Freie Verwendung

Sie können das Kapital der Umkehrhypothek verwenden, für was Sie möchten. Sei es für ein neues Auto, einen großen Urlaub, für medizinische Behandlungen oder andere Dinge.

Keine monatlichen Rückzahlungen erforderlich

Anders als bei einem Kredit müssen Sie keine monatlichen Rückzahlungen leisten oder sich um etwas Sorgen machen.

Steuern & Abgaben

In der Regel fallen für Sie keine monatlichen Steuern oder Abgaben für die Auszahlung einer Umkehrhypothek aus.

Erben können erben

Anders als bei der Leibrente können Ihre Erben die Immobilie immer noch erben. Diese müssen einzig nach Ihrem Tod, wenn das Erbe angetreten wird, die Schuld begleichen.

Keine direkte Rückzahlung

Die Rückzahlung der Hypothek wird auf den Tod des Kreditnehmers oder den Verkauf der Immobilie verschoben.

Nachteile einer Umkehrhypothek

Gebühren und Zinssätze

Die Gebühren und Zinssätze betreffen Sie als Kreditnehmer bei einer Umkehrhypothek zwar nicht direkt, schmälern aber das Erbe spürbar.

Weniger Wert

Das Darlehen reduziert das Eigenkapital an der Immobilie. Wenn Sie die Immobilie Verkaufen möchten, erhalten Sie dadurch natürlich weniger, da die Immobilie hypothekarisch besichert ist.

Für die Erben weniger

Schwieriger im Verkauf

Sollten Sie die Immobilie verkaufen möchten, gestaltet sich der Verkauf schwieriger, da die Immobilie mit einer Hypothek belastet ist.

Rahmenbedingungen

Immobilienbesitz

Die Grundlage der Umkehrhypothek ist der Besitz einer eigenen Immobilie, die der Bank als Sicherheit für den Kredit dient. Sie müssen über die Immobilie verfügen können.

Schuldenfrei

Um eine Umkehrhypothek nutzen zu können, sollte die einzubringende Immobilie weitgehend lasten- bzw. schuldenfrei sein.

Alter des Kreditnehmers

Es gibt kein Mindestalter, ab welchem eine Umkehrhypothek genutzt werden kann. In der Regel sind die Kreditnehmer aber mindestens 65 Jahre alt.

Erben informieren?

Das ist zwar kein MUSS, aber ein KANN! Informieren Sie Ihre Erben, dass Sie eine Umkehrhypothek auf die Immobilie aufnehmen, damit diese im Erbfall nicht noch zusätzlich überrascht werden.

Höhe der Umkehrhypothek

Die Höhe der Umkehrhypothek berechnet sich aus mehreren Faktoren:

Immobilienwert

Die Basis ist immer der Immobilienwert, denn dieser dient als Grundlage für die Besicherung des Kredits. Je mehr Ihre Immobilie wert ist, desto höher kann eine Umkehrhypothek sein.

Lebenserwartung des Kreditnehmers

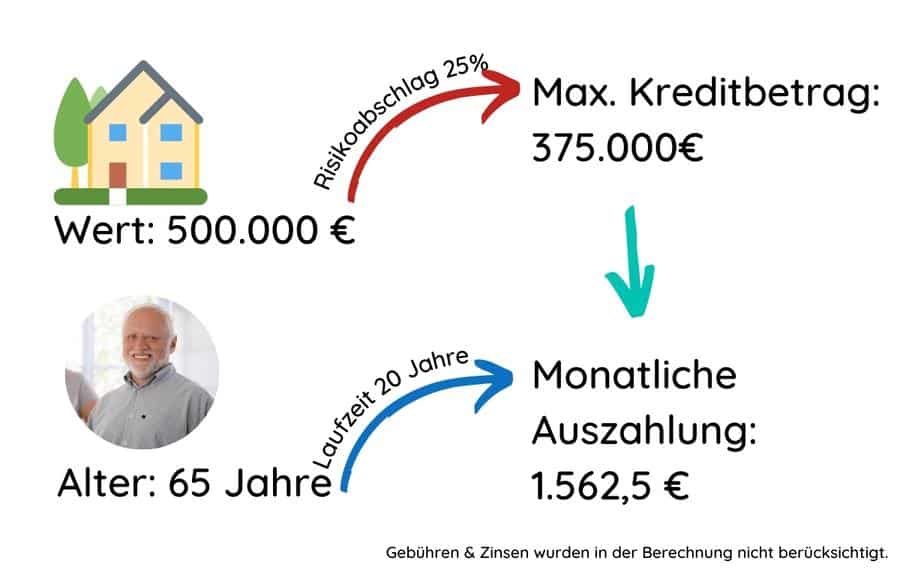

Rechenbeispiel

Ausgangslage:

- PSie besitzen ein Haus mit einem Wert von 500.000 €.

- PSie sind aktuell 65 Jahre alt, und haben noch eine Lebenserwartung von 20 Jahren.

Bitte beachten Sie, das wir in diesem Rechenbeispiel keine Gebühren oder Zinsen berücksichtigt haben. Diese sind individuell abhängig und reduzieren die maximale Kreditsumme zusätzlich spürbar.

Maximale Höhe der Umkehrhypothek

Da die Bank, die Ihnen die Umkehrhypothek gewährt, nicht den vollen Immobilienwert auch als Kreditwert geben wird, muss mit einem Risikoabschlag gerechnet werden. Der Risikoabschlag dient dazu, dass die Bank evtl. Schwankungen bei den Preisen am Immobilienmarkt oder eine Wertminderung der Immobilie ausgleichen kann. Dieser Risikoabschlag kann je nach Immobilie zwischen 20 – 30% betragen.

Ist die Immobilie dadurch weniger wert – NEIN, das bedeutet nur, dass der mögliche Kreditwert um diesen Prozentsatz gesenkt wird.

In unserem Beispiel bedeutet das, dass die maximale Höhe der Umkehrhypothek bei einem Risikoabschlag von z.B. 25% 375.000 € betragen kann. Somit können Sie maximal die genannte Summe aufnehmen – weniger geht allerdings immer.

Max. Gesamthöhe in €

Höhe bei monatlicher Auszahlung

Wenn Sie sich die Kreditsumme der Umkehrhypothek mittels einer monatlichen Zahlung auf eine erwartete Laufzeit von 20 Jahren auszahlen lassen würden, würden Sie somit pro Monat eine Zahlung von 1.562,5 € erhalten (375.000 € / 20 Jahre / 12 Monate).

Max. monatliche Auszahlung in €

Andere Möglichkeiten

Es gibt natürlich auch noch andere Möglichkeiten, mit fortgeschrittenem Alter zusätzliches Geld bzw. Kapital zu erhalten. Einige davon sind:

Ratenkredite

oder auch Privat- bzw. Konsumkredit genannt

Facts:

- Die Kreditsumme beträgt in der Regel zwischen – 1.000 – 100.000 €.

- Die Laufzeit beträgt meist nicht länger als 10 Jahre.

- Die Rückzahlung des Kredits erfolgt in der Regel monatlich.

- Je nach Höhe sind Kreditsicherheiten notwendig.

- Ratenkredite können frei verwendet werden.

Unterscheid zur Umkehrhypothek:

- Sie müssen keine Immobilie besitzen.

- Die Kreditraten müssen monatlich zurückbezahlt werden können. Somit benötigen Sie in Ihrer Haushaltsrechnung noch freies Kapital.

- Bei Kreditnehmern mit fortgeschrittenem Alter kann als Sicherheit eine Kreditausfallversicherung notwendig sein (zusätzliche Kosten).

Mehr Informationen & Angebote

Leibrente

Facts:

- Sie müssen eine weitgehend schuldenfreie Immobilie besitzen.

- Sie verkaufen Ihre Immobilie und erhalten dafür eine Leibrente.

- Je nach Regelung können Sie in der Immobilie aber Wohnen bleiben.

- Sie haben keine monatlichen Kreditraten.

- Die Immobilie gehört aber auch nicht mehr Ihnen oder Ihren Erben.

- Was Sie mit der Leibrente machen, ist Ihnen überlassen.

Unterscheid zur Umkehrhypothek:

- Sie verkaufen die Immobilie und sind somit nicht mehr der Eigentümer.

- Ihre Erben können die Immobilie auch nur mit der Zustimmung des neuen Eigentümers kaufen oder nachfolgend nutzen.

Mehr Informationen & Angebote

Teilverkauf der Immobilie

Facts:

- Mit einem Immobilien-Teilverkauf veräußern Sie nur einen Anteil an der Immobilie.

- Sie behalten die Kontrolle und die Entscheidungsgewalt über die Immobilie, behalten aber die

- Entscheidungsgewalt und das uneingeschränkte Wohnrecht.

Für die Nutzung müssen Sie für den verkauften Anteil eine Nutzungsgebühr bezahlen.

Unterscheid zur Umkehrhypothek:

Der Hauptunterschied zwischen Immobilien-Teilverkauf und Umkehrhypothek liegt darin, dass der Teilverkauf den Verkauf eines Teils der Immobilie mit dem Erhalt des Nutzungsrechts kombiniert, während die Umkehrhypothek eine einen Kredit bietet, ohne das Eigentum aufzugeben.

Mehr Informationen & Angebote

Verkauf der Immobilie

Facts:

- Sie haben auch die Option, die Immobilie zu veräußern.

- Jedoch gehen Sie in diesem Fall auch sämtliche Rechte an der Immobilie ab.

- Falls Ihr Wunsch darin besteht, weiterhin in der Immobilie zu residieren, besteht auch die Möglichkeit, sich nach Absprache mit dem neuen Eigentümer wieder einzumieten.

Unterscheid zur Leibrente:

- Verkauft ist verkauft und das in der Regel ohne Wohnrecht. Somit müssen Sie einen „normalen Mietvertrag“ abschließen oder aus der Immobilie ausziehen.

Mehr Informationen & Angebote

Umkehrhypotheken-Angebot finden

Fordern Sie jetzt bei unseren Experten Ihr Angebot für eine Umkehrhypothek an.

✓ Kostenlos

✓ Unverbindlich

Hat Ihnen unser Beitrag gefallen oder haben Sie noch Fragen?

Schreiben Sie uns...

Beitrag bewerten

Beitrag bewerten

Harald Greber

Unser Experte wenn es um Finanzierungen, Versicherungen und andere Finanzthemen geht.