500.000€ Kreditmöglichkeiten

Raten & Voraussetzungen

Sie möchten sich mit einem 500.000€ Kredit Ihren Wohntraum finanzieren?

Bei uns erfahren Sie, welche Ratenhöhe Sie erwarten könnten & welche Voraussetzungen Sie in Österreich erfüllen müssen.

Kreditverwendung

500.000€ Kredit werden vor allem für die folgenden Finanzierungsvorhaben genutzt:

- Für einen Wohnungsbau oder -kauf

- Für einen Hausbau oder -kauf

- Für eine Sanierung oder einen Umbau

- Für eine Umschuldung eines bestehenden Immobilienkredits

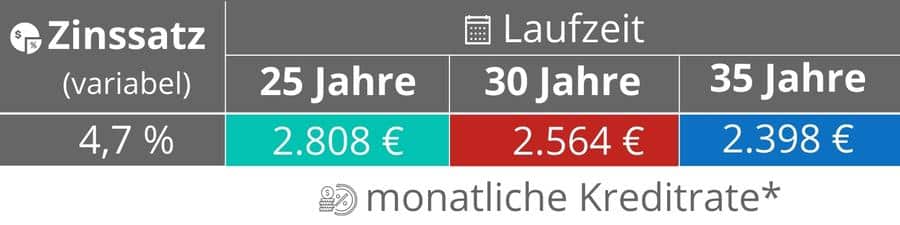

Rate bei einem 500.000€ Kredit

Bei einem 500.000€ Kredit hängt die monatliche Ratenhöhe vor allem von der gewählten Kreditlaufzeit und den Kreditkonditionen der Bank ab.

Beispiel

Mit einem einfachen Rechenbeispiel zeigen wir Ihnen, wie die Kreditrate für einen 500.000 € Kredit je nach Laufzeit aussehen könnte.

Sie kaufen ein Haus und benötigen zur Finanzierung einen Kredit in Höhe von 500.000€. Es sind folgende Voraussetzungen gegeben:

Voraussetzungen für die Beispielrate

Kreditsumme 500.000€

Die Kreditsumme ist jene Summe, die Sie bei der Bank als Kredit aufnehmen. Diese Summe beinhaltet nicht nur den Kaufpreis der Immobilie, sondern inkludiert auch alle Nebenkosten. Mit den unten genannten Eigenmittel ergibt sich so eine zur Verfügung stehende Summe von 600.000€.

Eigenmittel 20%

In Österreich ist ein Mindesteigenkapital von 20% der Finanzierungssumme vorgeschrieben. Die Banken können bei Bedarf aber auch mehr als 20% Eigenkapital fordern. In unserem Beispiel entspricht dies Eigenmitteln in Höhe von 100.000€.

Variabler Zins 4,7%

Die Ratenhöhe in unseren Beispielen wurde anhand eines variablen Effektiv-Zinssatz von ca. 4,70% berechnet. Die Zinsen bei einer Finanzierung werden anhand des aktuellen Kreditmarkts und der Bankkonditionen festgelegt.

Ratenhöhe je nach Laufzeit

Wenn Sie einen 500.000€ Kredit unter den von uns genannten Bedingungen aufnehmen, könnten Sie je nach Laufzeit folgende Ratenhöhe erwarten:

Mögliche Rate*: 2.808€

Bei einer Kreditlaufzeit von 25 Jahren

Mögliche Rate*: 2.564€

Bei einer Kreditlaufzeit von 30 Jahren

Mögliche Rate*: 2.398€

Bei einer Kreditlaufzeit von 35 Jahren

*Bei den angeführten Zahlen handelt es sich um ein fiktives Rechenbeispiel. Die aktuellen Kredit-Konditionen können nur über eine individuelle Anfrage festgestellt werden. Für ein offizielles Angebot bitten wir Sie deshalb, über unser Finanzierungsformular eine Anfrage zu starten.

Repräsentatives Rechenbeispiel für einen Immobilienkredit

Kreditrahmenbedingungen

Kreditbetrag: 200.000 EUR - Summe, die Sie als Kredit aufnehmen.

Kreditlaufzeit: 30 Jahre - Anzahl der Jahre in der Sie den Kredit tilgen.

Kreditbesicherung: Immobilie wird hypothekarisch im Grundbuch besichert

Bank / Kreditdaten

Die Konditionen der Bank sind abhänig von Bonität, Volumen, Laufzeit, Verwendungszweck, dem aktuellen Zinsmarkt und der Besicherung.

Sollzinssatz (variabel): 4,00 % p.a.

Effektivzinssatz: 4,30 % p.a.

Bearbeitungsgebühren & Nebenkosten von 10,1% inkludiert.

Auszahlung / Rate / Gesamtkosten

Tatsächlicher Auszahlungsbetrag (abzüglich bestimmter Nebenkosten, die direkt mit dem Kredit beglichen werden): 190.125 €

Gesamtkosten, die für den Kredit auf Basis der aktuellen Zinslage zurück bezahlt werden müssen: 349.346,57 €

Monatliche Rückzahlungsrate: 970,41 €

500.000€ Kredit zu Top-Konditionen

✔ Jetzt Kreditvergleich anfordern

✔ Kostenlos & unverbindlich

✔ Angebote von bis zu 50 Banken erhalten

Voraussetzungen für einen 500.000€ Kredit

Sie müssen bestimmte Mindestvoraussetzungen erfüllen, um von einer österreichischen Bank eine Finanzierungszusage für Ihren 500.000€ Kredit zu erhalten:

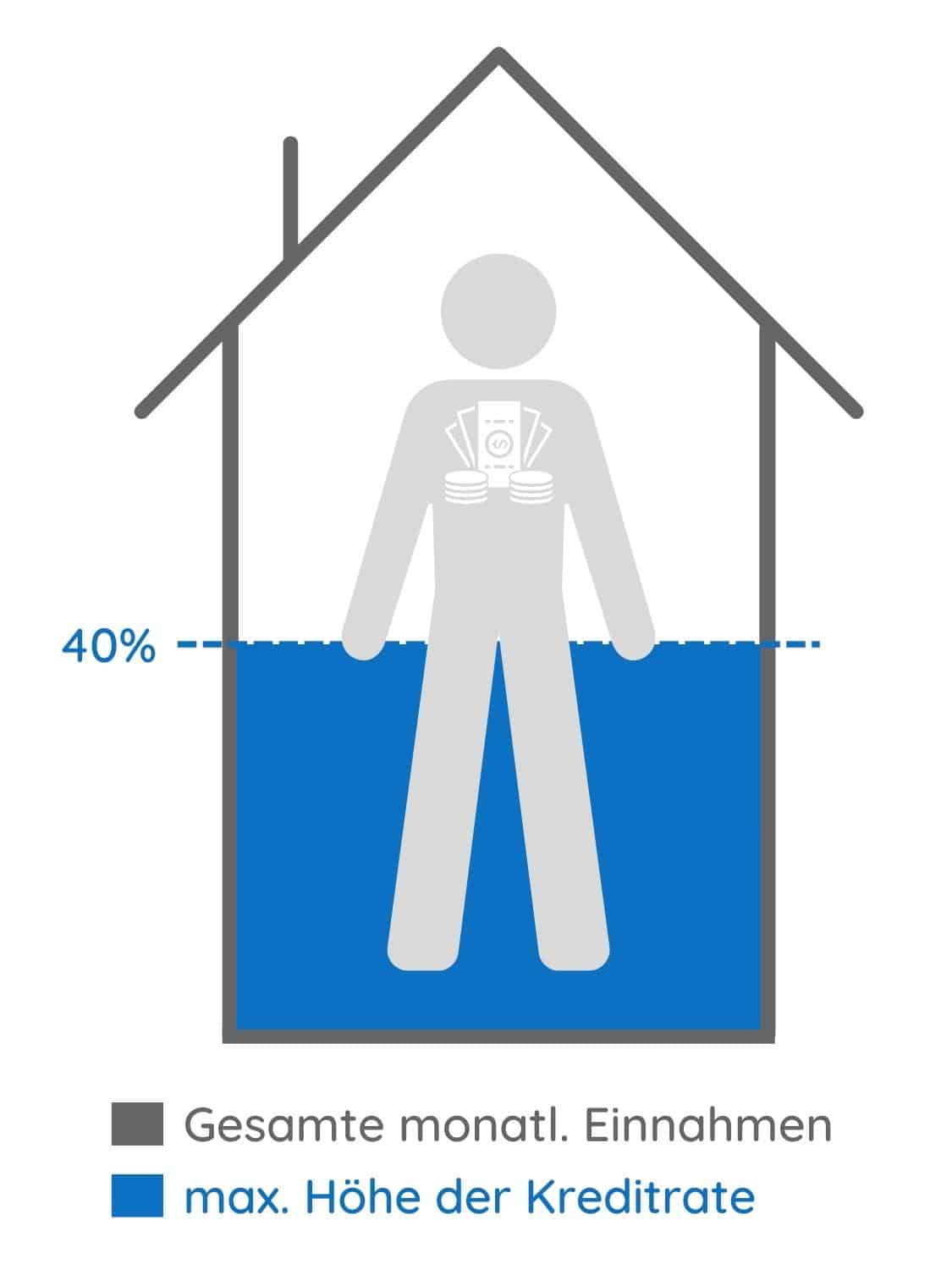

- Ausreichende Einnahmen müssen vorhanden sein – Die Kreditrate darf max. 40% Ihres Haushaltseinkommen ausmachen

- Mindestens 20% der Finanzierungssumme muss an Eigenkapital mit in die Finanzierung eingebracht werden

- Sicherheiten müssen für die Bank greifbar sein, sollten Sie die Raten nicht mehr begleichen können. Meist wird die zu finanzierende Immobilie hypothekarisch besichert

- Kein negatives Bonitätsscoring bzw. eine gute Bonität

Einnahmen für einen 500.000€ Kredit

Die Kreditrate für Ihren 500.000€ Kredit darf nicht höher sein als 40% Ihrer monatlichen Einnahmen. Beispiel: Bei Einnahmen von 3.000€ darf die monatliche Rate maximal 1.200€ betragen.

Trotz der monatlichen Kreditraten sollten Sie aber auch Ihre Lebenshaltungskosten problemlos finanzieren können. Sie können anhand einer Haushaltsrechnung feststellen, wie viel Ihnen aktuell am Ende des Monats an Geld übrig bleibt.

Was gehört zu Ihren Einnahmen?

Grundsätzlich zählen zu Ihren monatlichen Einnahmen der Gehalt bzw. Lohn sowie alle anderen Einnahmequellen (z. B. Mieteinnahmen). Wenn Sie den Kredit mit Ihrem Partner aufnehmen, werden auch dessen Einnahmen zu dem Gesamteinkommen gezählt.

Bei vielen Banken wird auch das Urlaubs- und Weihnachtsgeld (13. & 14. Gehalt) aliquot zu Ihrem monatlichen Einkommen gezählt.

Das würde für Sie bedeuten: Bei einem monatlichen Gehalt von 2.900€ netto zu 14 Gehälter steht Ihnen aliquot aufgeteilt ein monatlicher Betrag von 3.383,34€ zur Verfügung.

Dies können Sie folgendermaßen berechnen: 2.900 € Gehalt * 14 Gehälter = 40.600€ Jahresnettoeinkommen. 40.600€ Einkommen / 12 Monate = 3.383,34€ monatlich.

Mindesteinnahmen

Bei der Aufnahme eines Kredits unter den von uns genannten Bedingungen müssen Sie folgende Mindesteinnahmen für die unterschiedlichen Kreditlaufzeiten vorweisen:

Kreditkonditionen

Unser Beispiel bezieht sich auf das oben stehende Beispiel der Ratenrechnung. Somit gehen wir von einer Finanzierungssumme von 500.000€, bei einem Zinssatz von 4,7% und einer Eigenkapitalquote von 20% aus.

Mindesteinahmen: 7.020€ netto

Bei einer Kreditlaufzeit von 25 Jahren

Mindesteinnahmen: 6.410€ netto

Bei einer Kreditlaufzeit von 30 Jahren

Mindesteinnahmen: 5.995€ netto

Bei einer Kreditlaufzeit von 35 Jahren

Eigenkapital für einen Kredit

Als Eigenkapital werden all Ihre Ersparnisse und Ihr Vermögen bezeichnet, welche Sie in eine Finanzierung einbringen.

In Österreich ist ein Mindesteigenkapital von 20% der Finanzierungssumme vorgeschrieben. Die Banken können bei Bedarf aber auch mehr als 20% Eigenkapital fordern.

Bei einem 500.000€ Kredit entspricht dies einer Eigenmittelhöhe von 100.000€. In Summe stehen Ihnen so 600.000€ für Ihre Finanzierung zur Verfügung.

Bonität nimmt Einfluss

Wie viel Eigenkapital die Bank von Ihnen fordert, wird vor allem von Iherr Bonität abhängig gemacht.

Bei einer guten Bonität können bereits 10% an Eigenkapital ausreichen, während bei einer schlechten Bonität oft auch 30% Eigenkapital gefordert wird.

Grundsätzlich gilt: Je mehr Eigenkapital Sie einbringen, desto einfacher ist es, eine Finanzierungszusage zu erhalten und desto besser sind auch die Kreditkonditionen.

Faustformel

%

Mindesteigenkapitalquote

€ mindestens

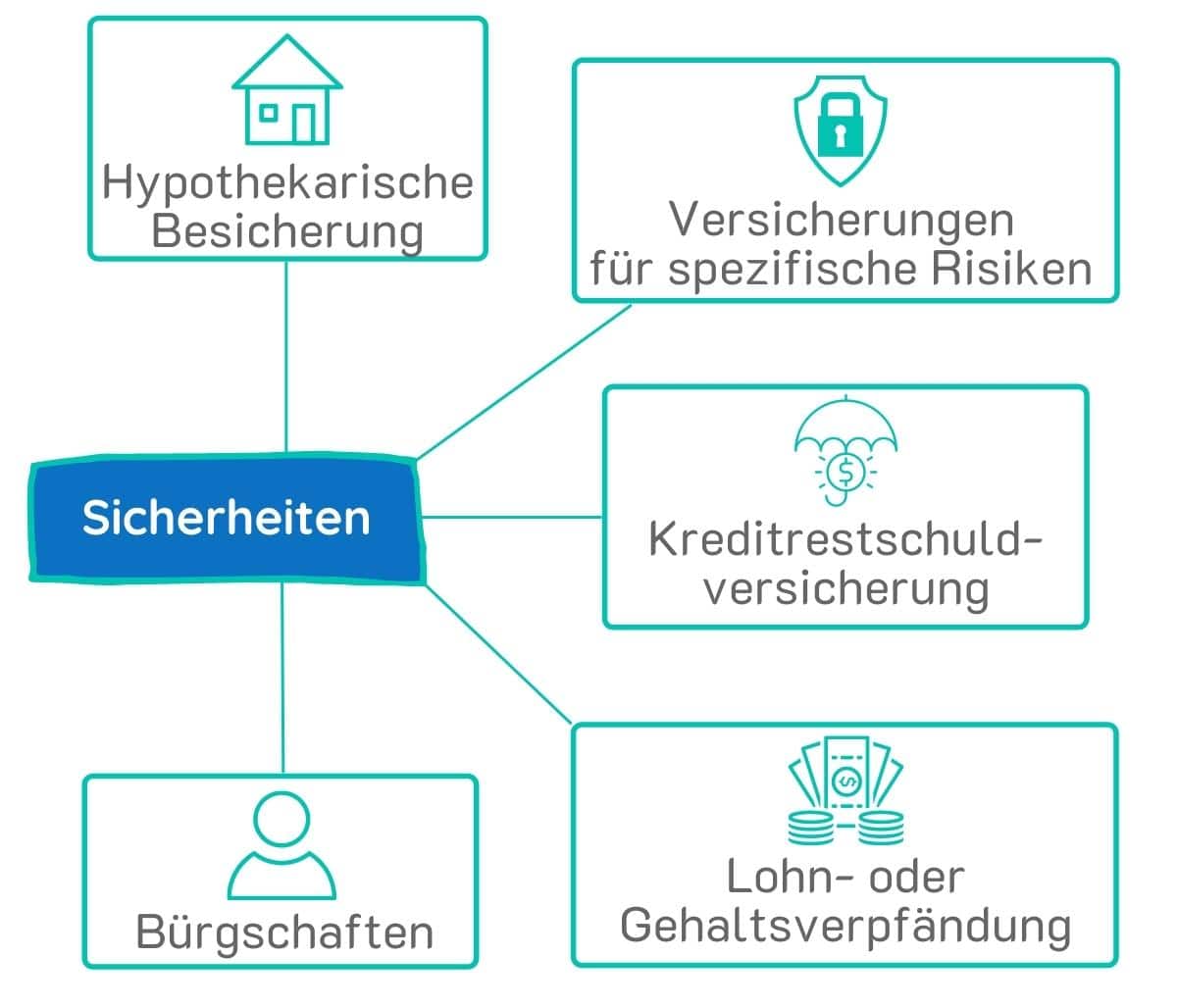

Sicherheiten bei einem 500.000€ Kredit

Zur Risikominderung fordert die Bank von Ihnen bestimmte Kreditsicherheiten.

Hypothekarische Besicherung der Immobilie

Häufig wird die hypothekarische Besicherung bei 500.000€ Krediten gefordert. Bei der hypothekarischen Besicherung wird die Bank mit einem Pfandrecht in das Grundbuch der zu finanzierenden Immobilie eingetragen.

Im Falle Ihrer Zahlungsunfähigkeit kann die Bank die Immobilie versteigern und den offenen Kredit über die Erlöse ausgleichen.

Die Höhe der hypothekarischen Besicherung bei einem 500.000€ Kredit hängt davon ab, wie viel Eigenkapital Ihnen zur Verfügung steht und wie Ihre Bonität bewertet wird.

Weitere Sicherheiten

Neben der hypothekarischen Besicherung gibt es weitere Kreditsicherheiten, welche von der Bank gefordert werden können:

- Versicherung spezifischer Risiken (Arbeitslosigkeit, Berufsunfähigkeit…)

- Kreditrestschuldversicherung (meist nur bei Ratenkrediten)

- Gehalts- oder Lohnverpfändung

- Bürgschaften

Mehr zum Thema Kreditsicherheiten erfahren Sie in unserem Blog.

Nebenkosten & Ausgaben

Bei der Finanzierung einer Immobilie oder der Umschuldung bestehnder Kredite fallen Nebenkosten an, welche in der Kreditsumme berücksichtigt werden müssen.

Wenn die anfallenden Nebenkosten nicht in der Kreditsumme miteinkalkuliert werden, kann es durch die Grundbucheintragung, Maklergebühren, Notarkosten etc. schnell zu einem finanziellen Engpass kommen.

Folgende Nebenkosten können bei Finanzierungen & Umschuldungen anfallen:

Bearbeitungsgebühren

Sowohl bei einer Neufinanzierung als auch bei einer Umschuldung sollten Sie mit Bearbeitungsgebühren rechnen, die etwa 3 % der Finanzierungs- oder Umschuldungssumme betragen. Diese Gebühren decken die Kosten der Bank für die Prüfung und Abwicklung des Kredits ab und sollten in Ihre Gesamtfinanzierungskosten einbezogen werden.

Notarkosten

Für die Grundbucheintragung und Beglaubigung der Unterschriften auf dem Immobilien-Kaufvertrag benötigen Sie einen Notar. Abhängig vom Umfang der Aufgaben verrechnet der Notar ein Honorar in Höhe von 1-3% des Kaufbetrages bzw. der Umschuldungssumme.

Rechtsanwaltskosten

Der Kaufvertrag für die Immobilie kann auch von einem Rechtsanwalt erstellt werden. Für diese Tätigkeit werden meist zwischen 1 – 1,5% des Kaufpreises in Rechnung gestellt.

Pfandrechtseintragung

Bei einer hypothekarischen Besicherung muss das Pfandrecht der Bank in das Grundbuch der Immobilie eingetragen werden. Dafür fallen rund 1,2% des Pfandbetrages als Gebühren an. Bitte beachten Sie die vorteilhafte Gebührensenkung bzw. Reduktion in bestimmten Fällen.

Grundbucheintragung

Wenn Sie eine Immobilie kaufen, werden Sie als neuer Eigentümer im Grundbuch vermerkt. Als Grundbucheintragungsgebühren müssen Sie 1,1% des Kaufpreises entrichten. Bitte beachten Sie die vorteilhafte Gebührensenkung bzw. Reduktion in bestimmten Fällen.

Grunderwerbssteuer

Beim Kauf einer Immobilie müssen Sie meist 3,5% der Bemessungsgrundlage als Grunderwerbssteuer entrichten.

Vorfälligkeitsentschädigung

Wenn Sie Ihren bestehenden Kredit umschulden und somit vorzeitig zurückzahlen, entgehen der Bank einige Zinszahlungen. Aufgrund dessen müssen Sie Vorfälligkeitsentschädigung als „Strafe“ bezahlen. Diese Entschädigung beträgt ca. 1% der offenen Kreditsumme.

Faustformel

%

der Finanzierungssumme, bei einer Neufinanzierung

%

der Finanzierungssumme, bei einer Umschuldung

Risiko bei einer 500.000€ Finanzierung absichern

Bei einer 500.000€ Finanzierung ist das Risiko für einen Zahlungsausfall hoch. Von einem Zahlungsausfall spricht man dann, wenn Sie als Kreditnehmer Ihren Zahlungsverpflichtungen nicht mehr nachkommen können.

Solche Zahlungsausfälle können unterschiedliche Gründe haben:

- Jobverlust bzw. Arbeitslosigkeit

- Berufsunfähigkeit

- Gehalts- oder Einkommensverlust

- Schwere Krankheit

- Zu hohe finanzielle Belastung durch steigende Zinsen

- …

Das Risiko eines Zahlungsausfalls aufgrund unterschiedlicher Gründe kann jedoch mit der richtigen Absicherung minimiert werden. Beispielsweise gibt es spezielle Versicherung zur finanziellen Absicherung bei Arbeitslosigkeit, Berufsunfähigkeit oder schwerer Krankheit.

Auch vor zu hohen Kreditzinsen können Sie sich absichern. Mit einem sogenannten Zinscap legen Sie mit Ihrer Bank eine Obergrenze für die Zinsen fest. Dieses Zinscap ist jedoch recht kostenintensiv und lohnt sich nur in bestimmten Fällen.

Mehr Informationen zum Thema Zinscap-Darlehen finden Sie im Ratgeber von immobilie-finanzieren.at

Die Finanzierung, die zu Ihnen passt

✔ Jetzt Kreditvergleich anfordern

✔ Kostenlos & unverbindlich

✔ Angebote von bis zu 50 Banken erhalten

Für Seitenbesucher aus Deutschland

Sind Sie auf der Suche nach einem 500.000€ Kredit oder einer Baufinanzierung für ein Vorhaben in Deutschland?

Über unser deutsches Partnerportal erfahren Sie wichtige Informationen zu diesem Thema.

Hat Ihnen unser Beitrag gefallen oder haben Sie noch Fragen?

Schreiben Sie uns...

Beitrag bewerten

Beitrag bewerten

Nathan Behrendt

Der Experte für Immobilien- und Baukredite sowie Umschuldungen.